フリーランスの経理 Q&A【記帳編】| 交際費、節税、減価償却の考え方は?

大好評の経理シリーズ記事がパワーアップ!昨年5回にわたってお届けした「フリーランスの経理入門」では、フリーランスに興味がある人や独立したばかりの人が押さえておくべきポイントを解説しました。

今回から始まる新しいシリーズは、すでに確定申告をした経験のある人向け。毎回異なるテーマで、フリーランスが実際に抱える疑問に西浦啓一郎税理士が回答します。第1回目のテーマは記帳。相談者はフリーランス歴2年半の原田夕さん(仮名)です。

家事按分のポイントは「合理的に説明できるかどうか」

原田:最初に伺いたいのは、経費計上の範囲です。自宅で仕事をしているのですが、家賃や電気代を配偶者が支払っていても、事業に関連する部分を経費に含めてよいのでしょうか?その場合、家事按分率についても自分のやり方が合っているかどうか知りたいです。

西浦:まず配偶者が支払う家賃や光熱費が経費になるかどうかですが、答えは YES です。事業主と生計を同一にしているのであれば名義が異なっていても問題ありません。按分率は現在どのように算出していますか?

原田:家賃は床面積、電気代は時間で割って出しています。割合にしてだいたい30%ぐらいです。

西浦:それでしたら問題ないと思います。家事按分で重要なのは、「事業で利用している」という根拠をちゃんと示せるかどうかで、決まった方法はないんです。なので、たとえば1日8時間、週40時間相当の家賃が事業に関連していると考えて按分率を25%とする方もいらっしゃいます。

原田:ちなみに水道代やガス代も経費にしてよいものなのでしょうか?これまでは入れていなかったのですが...。

西浦:自宅を事務所として利用し、来客時のお手洗いやお茶出し等で実際に水道を利用しているなどの場合は問題ないと考えられます。またガスの床暖房やファンヒーターなどの暖房器具を使う場合はその使用分を時間で算出して入れてもよいでしょう。いずれにしても「合理的に説明できるかどうか」がポイントです。

原田:であればガス代はぜひ入れたいのですが、今年まで入れていなかったものを来年の確定申告から突然含めると、怪しまれないでしょうか?

西浦:決算書上は「水道光熱費」という科目で内訳まではわからないので、突然数倍などにならない限りはそこまで問題にはならないと思います。繰り返しにはなりますが、使った分だけ計上するのであれば心配はいりません。

交際費が同業他社より多い場合は税務調査が来る可能性も

原田:とはいえ税務調査に入られることもあると耳にすることがあり、怖いイメージを持っています...。

西浦:フリーランスが税務調査を受ける確率は一般的に0.5~1%程度と言われており、一生経験しない人も多いです。

ただし怪しまれやすいケースはあります。たとえば申告漏れが多い傾向にある業種や、売上が毎年1,000万円弱で推移しているケース、開業後3年が経ち売上が増えている、また同業他社に比べて交際費が突出して多い場合なども注意が必要です。最近は AI がそうした要注意ケースを検出しているようですし。

原田:それならほぼ該当しないのでちょっと安心しました。ただ、交際費についてはどんな支出が経費になるのか確認したいです。

私は業務委託の弁理士として地方からリモートで働いているのですが、東京にある事務所に行くときに手土産を買っていくほか、顧客先に出張する際に同僚とカフェで時間調整をしたり、業務後に飲みに行ったりすることがあります。

そうした費用は交際費に該当するのでしょうか?私自身が事務所の一員なので交際費にしてよいのかわからず、これまでは計上していませんでした。

西浦:手土産を渡す先や飲食する相手が同じチームの同僚という認識であっても、契約関係上は仕事の発注元ですから交際費としての計上は妥当だと思います。カフェ代など金額が小さければ会議費でもかまいません。いずれの場合も、飲食相手や手土産を渡した先を帳簿につけておくと安心です。

フリーランスは交際費を使えないと思っている人もいるようですが、そんなことはありません。売上や事業のために必要であれば、ある程度は使っても大丈夫です。

PL を月次で確認しておけば、節税対策を立てやすい

原田:基本的な経理タスクについても知りたいです。恥ずかしながら、用語や勘定科目、書類の見方などを理解しないまま、会計ソフトにとりあえず入力する...という状況で、使い方が間違っているのではないかという不安があります。最低限押さえておくべき点は何でしょうか?

西浦:売上、利益、税額の3つは把握した方がよいですね。売上から利益を出すには経費を過不足なく入力することが重要ですが、今は手入力ですか?

原田:はい、クレジットカードも銀行口座もプライベートと兼用なので連携させていないんです。

西浦:ではまず事業専用の口座やカードを作ることをおすすめします。仕訳がとても楽になりますから。それから、毎月見たいのがPL(損益計算書)です。

PLでは売上・経費・利益を一覧できるため、月の推移を見れば経費の抜け漏れや間違いに気づきやすくなります。期の途中で確認しておけば節税対策も立てやすいですし。

原田:節税対策、気になります…!具体的にはどんなものがありますか?

西浦:たとえば利益が多く出そうだという見通しが早めにわかれば、小規模企業共済に加入する/掛け金を増やす、生命保険に加入する、固定資産を買うなどの選択ができますよね。あとふるさと納税を行う場合も、金額の目安を算出しやすくなります。

原田:たしかに言われてみればそうですね。これまで確定申告のときになんとなく見て終わりでした。

西浦:あとは確定申告書で控除額や税額も把握しておくとよいですね。

30万円未満のパソコンなどの減価償却方法は PL 次第

原田:先ほど節税対策で固定資産の話が出ましたが、たとえばパソコンを購入した場合はどのように入力すればよいですか?

西浦:まず10万円未満の場合は「消耗品」で計上して OK です。

固定資産になるのは10万円以上のケースですね。この場合は、「少しずつ価値が減っていくものを、少しずつ経費にする」という減価償却が適用されます。

帳簿上はまず「工具器具備品」として登録したうえで、固定資産台帳に耐用年数や償却方法などを入力します。これにより、何年でどのように償却するかを決めるわけです。

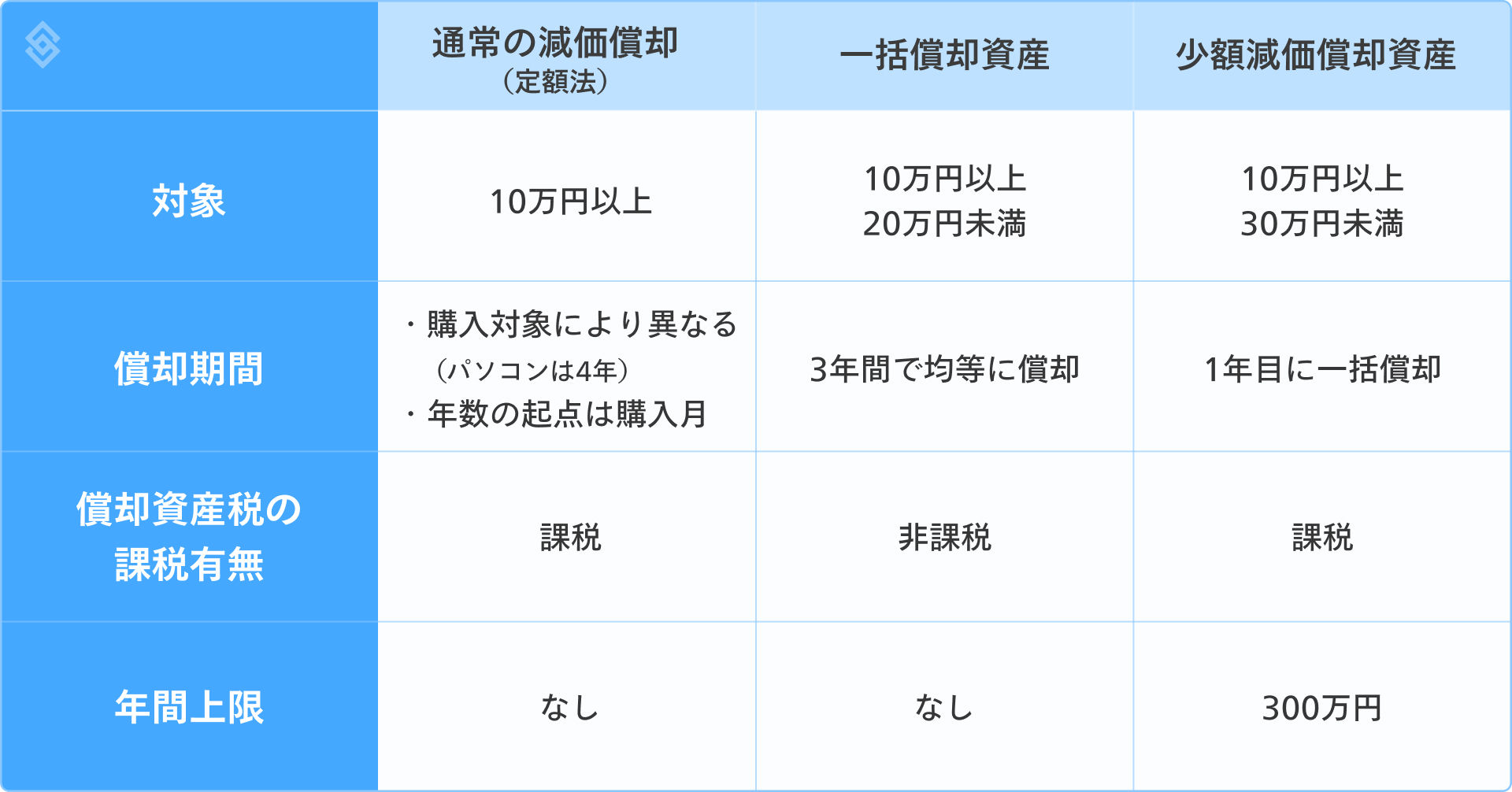

耐用年数は品目別に決められており、パソコンの場合は4年です。償却方法の選択肢としては、通常の減価償却のほか、取得価格によっては特例の一括償却あるいは少額償却も選べます。

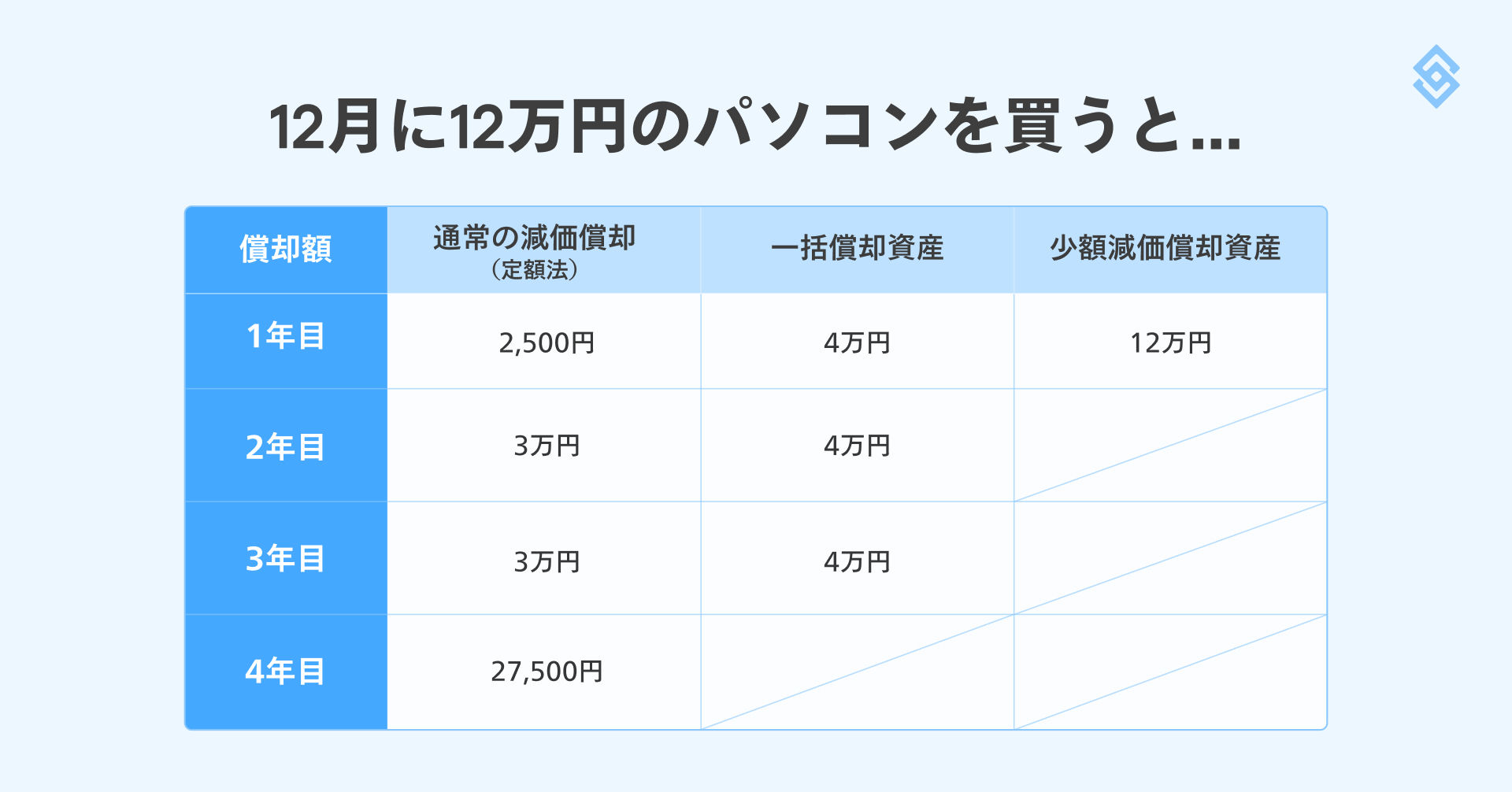

通常の減価償却(定額法)を選んだ場合、12万円のパソコンの場合は3万円ずつ4年に分けて償却されることになります。ただし会計年度で均等に償却されるわけでないため、12月に買った場合、1年目は「3万円 ÷ 12=2,500円」しか経費にできません。

10万円以上20万円未満の場合は一括償却資産を選ぶこともできます。この場合は3年で均等に償却されるため、12月に12万円のパソコンを買っても1年目に4万円を償却できます。

さらに、10万円以上30万円未満の場合は「少額減価償却資産」という特例もあります。これを選べば、12月に買った12万円のパソコンを1年目に丸ごと経費に計上することができます。ただし枠が年間300万円までと決まっています。

なお、減価償却の対象となる固定資産には償却資産税がかかりますが、一括償却資産の場合のみ非課税の扱いです。

どれを選ぶかは PL 次第で決めるとよいですね。利益がたくさん出ていて一括で経費にしたいのなら少額減価償却資産の特例を選べばよいですし、逆に経費にしたくない場合は通常の減価償却を選ぶとよいでしょう。

原田:となると、やはり月ごとに PL をきちんと見ておいた方がいいですね。今日は疑問に思っていたことを解決できてよかったです。ありがとうございました!