「フリーランスの年金」を解説!国民年金の基礎知識と老後に向けた対策5選も紹介

会社員からフリーランスになったら国民年金への切り替えが必要です。厚生年金との違いやメリット・デメリットを事前に把握しておくことで、スムーズに乗り換えることができます。

またフリーランスは、国民年金にしか加入でず、会社員よりも老後に受け取れる年金額がかなり少ないです。そのため「フリーランスは老後ちゃんと生活していけるのか不安」「個人事業主として対策しておくべきことはある?」などの疑問も出てきます。

そういった不安を解消するためにも、ライフプランにあわせて先々までお金の計算をし、国民年金基金や付加年金、iDeCoなどへの追加加入を検討するのがおすすめです。資産を形成できるだけでなく、控除を活用して節税もできます。

今回は、年金の仕組みから国民年金のメリット・デメリット、手続き、老後の対策まで詳しく解説します。

フリーランスは国民年金への切り替えが必要

会社員が退職すると、会社で加入していた厚生年金から自動的に脱退することになります。会社を退職して別の会社に勤務せずフリーランスとして働く場合、退職日の翌日から14日以内に国民年金への加入手続きが必要です。

手続きをせずに保険料未払いのまま納付期限から2年以上経過すると、障害基礎年金や遺族基礎年金が支給されなかったり、将来受け取る年金額が少なくなったりします。

ただし、納期期限から2年以内であれば、後から納めることができます。支払う保険料が加算されることはありません。

■年金ってそもそもなに?厚生年金との違い

年金とは、毎年定期的・継続的に支給されるお金です。

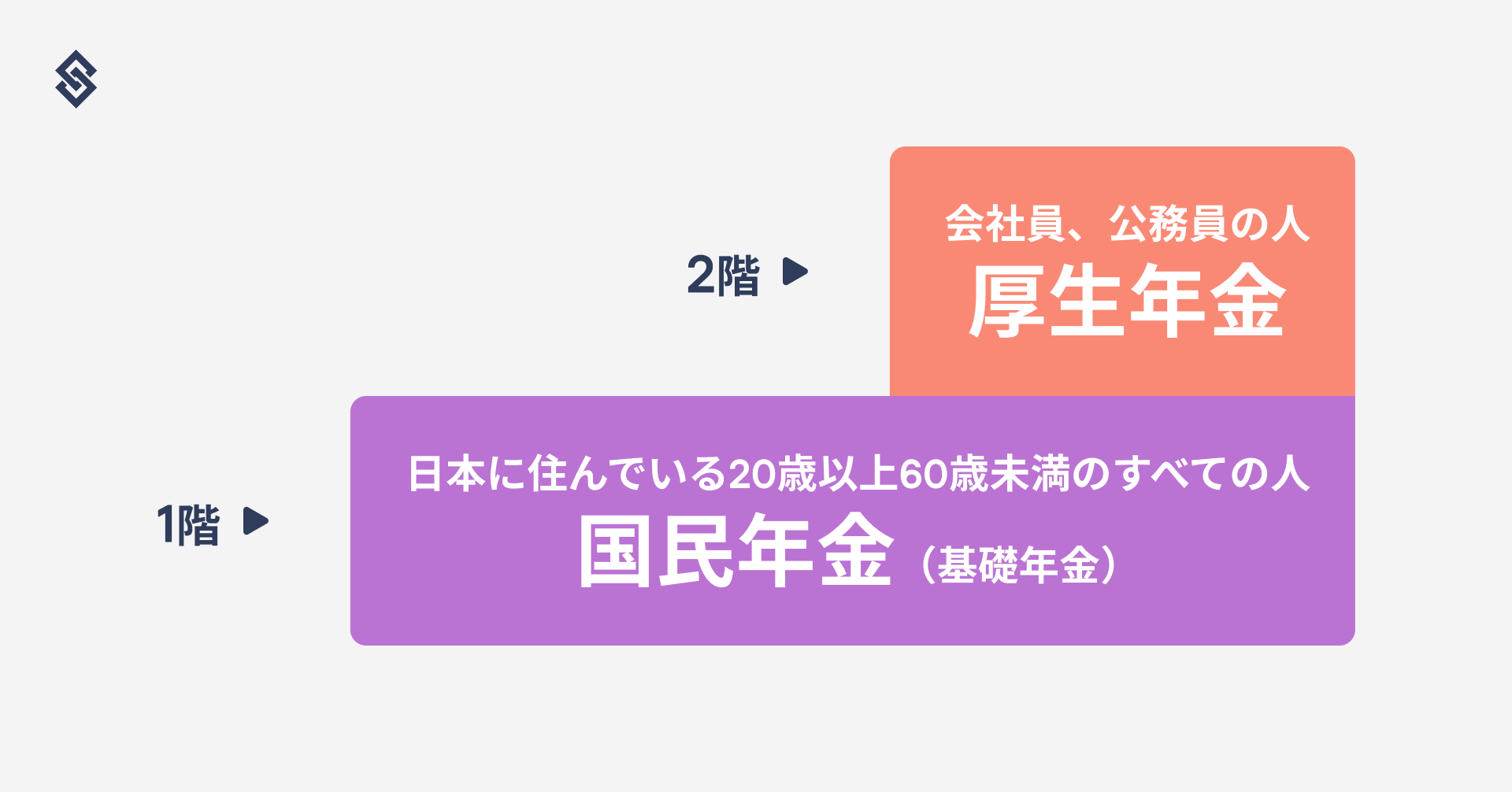

公的年金制度では、現役世代が支払った保険料を高齢者に給付することで、高齢者の生活を支えています。国民年金(基礎年金)と厚生年金があり、このふたつによって「2階建て構造」になっているのが公的年金制度の特徴です。

■国民全員が加入する国民年金

国民年金は、日本国内に居住している20歳以上60歳未満の国民全員が加入する必要があります。

2022年4月から2023年3月の国民年金の保険料は、月額16,590円です。所得で保険料が増減することはなく、国民全員が同じ額の保険料を支払います。ただし、毎年度見直しが行われており、少しずつ増減しています。

国民年金の被保険者は、第1号被保険者・第2号被保険者・第3号被保険者の3種類に分類されます。

・第1号被保険者 フリーランスや個人事業主とその家族、学生、無職など、第2号被保険者・第3号被保険者以外が対象です。被保険者本人か、保険料連帯納付義務者が保険料を納付する義務があります。

・第2号被保険者 会社員や公務員などの厚生年金・共済組合の加入者が対象です。加入している厚生年金・共済から国民年金に拠出金が支払われるため、国民年金の保険料を直接納める必要はありません。

・第3号被保険者 厚生年金・共済組合に加入している第2号被保険者に扶養されている20歳以上60歳未満の配偶者が対象です。ただし、年収が130万円以上の場合は対象となりません。配偶者が加入している厚生年金・共済組合が国民年金の保険料を負担するため、国民年金の保険料を直接納める必要はありません。

■会社員や公務員などが加入する厚生年金

厚生年金は、主に会社員や公務員など、組織に雇用されている人が加入する年金で、個人事業主は加入しません。厚生年金の保険料は、被保険者と企業が折半で負担します。パートやアルバイトとして働いてる人でも、賃金や雇用期間などの条件を満たしていると厚生年金に加入することになります。

つまり、厚生年金に加入すると、老後に厚生年金と国民年金の両方から年金が受け取れることになります。

加入者のみを対象とする年金なので、配偶者が厚生年金に加入できるわけではありません。

国民年金のみに加入するフリーランスのメリット、デメリット

会社員からフリーランスになると、厚生年金から脱退し、国民年金のみに加入している状態になります。フリーランスとして国民年金のみに加入する場合のメリット・デメリットを解説します。

■【メリット】フリーランスは年金を控除対象にできる

フリーランスは、支払った国民年金の保険料を所得から全額控除できます。

会社員として働いている場合は税金の納付手続きを会社が行ってくれるため、納税額を意識することはないでしょう。しかし、フリーランスは確定申告で納付する所得税額を算出し、自身で納税する必要があります。

フリーランスが納付する所得税は、所得から費用や各種控除を差し引いた金額を対象として算出されるため、控除が増えると所得税が少なくなります。控除の種類は、社会保険料控除、配偶者控除、扶養控除などです。支払った国民年金保険料は、社会保険料控除として所得から控除できます。

■【デメリット】フリーランスは会社員よりも年金受給額が安くなる

国民年金制度は、国民年金と厚生年金の2階建て構造で、国民年金と厚生年金の両方から年金を受給できる仕組みです。

ですが、フリーランスは国民年金のみの加入となります。会社員として働いていた期間に対する年金は国民年金と厚生年金の両方が対象ですが、フリーランスとして働いている期間に対する年金は、国民年金のみが対象となります。

そのため、国民年金に加えて厚生年金に加入している会社員より老後に受け取れる年金受給額は低くなります。

■【デメリット】配偶者の年金も納付する必要がある

前述したように、厚生年金・共済組合に加入していると、自身と配偶者の国民年金の保険料は直接納付する必要がありません。

しかし、フリーランスになって国民年金のみに加入している場合は、自身で保険料を納付しなければいけません。配偶者がいる場合は、配偶者の国民年金の保険料の納付も必要です。

2022年度の国民年金の保険料は月額16,590円なので、配偶者がいる場合は出費が毎月33,180円となります。

国民年金への加入手続きの方法

国民年金への加入手続きは、自分の置かる状況によってかわります。今回は、会社員からフリーランスになる場合と扶養からフリーランスになる場合の国民年金への加入手続きの方法を解説します。

■まずは自分が加入している制度を確認しよう

フリーランスになる状況としては、下記の3つが想定されます。

このように、状況によって【第1号被保険者】になるか、【第3号被保険者】になるかが変わります。【第1号被保険者】と【第3号被保険者】では加入手続きが異なるので、自身がどちらに該当するのか確認しましょう。

■1号被保険者の場合は、自分で申請

会社員や公務員からフリーランスになる場合は、国民年金の資格を【第2号被保険者】から【第1号被保険者】へ切り替える必要があります。手続きは各地方自治体の窓口で行えます。手続きをしなければ、国民年金に加入したことにはなりません。

必要な書類は以下の通りです。

配偶者の扶養からフリーランスになる場合は、国民年金の資格を【第3号被保険者】から【第1号被保険者】へ切り替える必要があります。配偶者の勤務先で扶養削除の手続きを行ったあとに、国民年金への加入手続きを行います。

必要な書類は以下の通りです。

■第3号被保険者の場合、配偶者の勤務先を通して申請

会社員からフリーランスになり配偶者の扶養に入る場合は、国民年金の資格を【第2号被保険者】から【第3号被保険者】へ切り替える必要があります。

第3被保険者の条件は、厚生年金、共済組合に加入している第2号被保険者に扶養されている20歳以上60歳未満の配偶者(年収が130万円未満の人)です。

勤務していた会社で退職手続きを行ったあとに、日本年金機構へ被扶養者(異動)届を提出し被扶養者認定を受け、配偶者の勤務先を通して扶養の申請を行います。

年金が支払えない場合はどうする?

フリーランスは、会社員のように毎月の収入が安定しているわけではありません。フリーランスになったばかりの時期や体調を壊して働けない時期は、収入が少ないこともあるでしょう。

国民年金の保険料が支払えない場合は、国民年金保険料の免除制度・納付猶予制度を利用しましょう。ただし、免除してもらった場合は将来受け取れる年金額が減少するので気をつけてください。

■国民年金保険料の免除制度・納付猶予制度を活用しよう

国民年金保険料の免除制度とは、保険料の納付額の一部あるいは全額を免除してもらえる制度です。申請書を提出し、承認されれば保険料の支払いが免除されます。

手続きをせず未納扱いとなった場合、その期間は年金の受給資格期間に算入されませんが、免除が認められると受給資格期間として扱われ、年金を受け取ることができます。

免除される金額は、全額・4分の3・半額・4分の1の4種類です。

国民年金保険料の納付猶予制度とは、保険料の支払いを猶予してもらえる制度で、20歳から50歳未満の方が対象です。申請書を提出し、承認されれば保険料の支払いが猶予されます。

免除制度・納付猶予制度の申請などは、住民登録をしている市(区)役所・町村役場の国民年金担当窓口で行えます。

■2019年以降、産前産後期間は国民年金保険料が免除に

第1号被保険者が出産した際に、出産前後の国民年金保険料が免除される制度が2019年4月から始まりました。

この免除制度は「保険料が制度免除された期間」も保険料を納付したものとして老齢基礎年金の受給額に反映されます。届け出をしないと免除されないので、フリーランスとして働いている期間に出産する人は必ずチェックしておきたい制度です。

出産予定日または出産日が属する月の前月から4カ月間の国民年金保険料が免除されます。

■免除してもらった分はお得になる?

国民年金保険料の支払いを免除あるいは猶予してもらった分は、お得になるわけではありません。(産前産後期間の免除制度を除く)保険料を全額支払った場合と比べると、免除あるいは猶予してもらった期間の年金額は少なくなります。

保険料の支払いが免除された期間の年金額は以下の通りです。

支払いを猶予してもらった場合は、年金受給に必要な受給資格期間にカウントされますが、猶予してもらった期間の年金額が増えることはありません。

■免除・猶予をしても「保険料の追納」はするべき?

国民年金保険料の支払いを免除あるいは猶予してもらった場合でも、10年以内であれば保険料を追納することで、満額納付した場合の年金額に近づけることが可能です。追納した期間は、納付期間となります。

また追納した保険料も社会保険料控除により、所得税・住民税が軽減されます。

ただし、免除・猶予してもらった期間の翌年度から起算して3年度目以降は、当時の保険料に一定の金額が加算された保険料を納付する必要があります。

国民年金保険料の支払いを免除あるいは猶予してもらったら、できるだけ早く追納するようにしましょう。全国の年金事務所で申し込みをすることができます。

参考:国民年金保険料の追納制度

■余裕があるなら「保険料の前納」でお得に

国民年金の保険料は、口座振替で前納すると割引されます。

2年前納する場合はまとめて381,530円納付することになりますが、支払う保険料を抑える方法は前納しかありません。収入に余裕がでてきたときには検討してみましょう。

フリーランスが老後にもらえる年金はいくら?

フリーランスが老後にもらえる金額は、会社員時代に加入していた厚生年金と国民年金を合わせた金額です。

2022年の国民年金の受給額は、満額で月額64,816円、年間にすると約77万円となります。

もし会社員や公務員として働いたことがある場合、上記金額に厚生年金から受給できる年金額を加算した金額が、フリーランスが老後にもらえる金額となります。厚生年金に加入していた期間が長いほど、もらえる金額も多くなります。

一度も厚生年金に加入せず、国民年金にしか加入していない場合は月額64,816円のみです。ただし、この金額は2022年に受け取れる金額なので、将来同じ金額が受け取れるとは限りません。受給できる年金額は毎年変動しています。

一方、厚生年金に加入している標準的な夫婦2人分の年金額は、月額219,593円(※)です。

※平均的な収入(平均標準報酬(賞与含む月額換算)43.9万円)で40年間就業した場合(参考:令和4年4月分からの年金額等について)

■フリーランスの老後は?年金受給を70歳まで繰下げても月9万円

年金は原則として65歳から受給できますが、受給する時期を遅くすることで65歳に受給する場合より多く年金を受け取ることができます。

加算される金額は1ヶ月あたり0.7%なので、以下のようになります。

受給できる年金額に換算すると、70歳で1ヶ月約9万円、年間約110万円、75歳なら1ヶ月で約12万円、年間約143万円です。

参考:年金の繰下げ受給

■老後に必要な生活費の目安

総務省統計局の2020年 家計調査調査によれば、老後に必要な生活費の目安は、夫婦2人で月間約22万円、単身者で月間約13万円です。

国民年金のみに加入していた場合の年金額は夫婦で約13万円なので、必要な生活費の半分しか確保できません。70歳まで繰り下げたとしても約18万円と大幅に不足します。

フリーランスは会社員のように退職金がもらえるわけではないので、十分に貯金しておくか、別の対策を検討しておいたほうが良いでしょう。

参考:公益財団法人 生命保険文化センター「リスクに備えるための生活設計」

フリーランスが国民年金にプラスして対策しておくべきことは?

前述したように、フリーランスは老後の家計が大きな不安材料です。フリーランスには定年がないので働き続けることもできますが、いつまでも収入が得られるとは限りません。

フリーランスとして老後が不安な場合は、国民年金にプラスして下記の制度の利用をおすすめします。

それぞれの制度を詳しく解説していきます。

■「国民年金基金制度」で国民年金の上乗せができる

国民年金基金制度とは、国民年金法の規定に基づく公的な年金です。

フリーランスを含めた国民年金の第1号被保険者は、厚生年金と国民年金の両方を受け取れる会社員と比べると将来受け取れる年金額に大きな差があります。このような格差を解消するために、会社員の厚生年金に相当する「国民年金基金制度」が創設されました。

国民年金基金制度に加入できるのは第1号被保険者のみなので、第2号被保険者と第3号被保険者は加入できません。第1号被保険者であっても、国民年金の保険料を免除されている場合や農業者年金の被保険者は加入できません。

また、国民年金基金制度への加入は任意ですが、国民年金基金制度から途中で任意に脱退することはできません。第1号被保険者から第2号被保険者・第3号被保険者になると、加入資格を喪失します。

国民年金基金には、以下の2種類があります。

国民年金基金のメリットは、少ない掛金から始めることができ、加入後も自由に掛金を増減できることです。また、国民年金基金は掛金の全額が所得控除の対象になります。

毎月の掛金は、加入時の年齢や性別、給付の型で変動します。国民年金基金の公式 HP にある掛金月額表で試算できるのでチェックしてみてください。

国民年金基金制度は、ある程度の収入が確保できていて、自分で資金を運用することに不安を感じているフリーランスにおすすめの年金です。安定した額の老後資金を確保できます。2つ合わせて月額68,000円までという掛金の上限はありますが、iDeCoとの併用も可能です。

■月々の支払額を抑えるなら「付加年金制度」

付加年金制度とは、毎月納付する国民年金保険料に400円加算して納付することで、老後に受け取れる年金額が加算される制度です。200円×付加保険料納付月数が年金額に加算されて受け取れます。付加年金制度で支払った保険料は全額所得から控除可能です。

付加年金制度は、働き始めたばかりのフリーランスにおすすめの年金です。国民年金基金制度よりも毎月の支払いを抑えられるため、収入に余裕がない場合でも少ない負担で老後の資金を確保できます。収入に余裕ができたころに付加年金から国民年金基金に切り替えるのもおすすめです。

上記の付加年金制度で増加する金額は年額(毎年受け取れる金額)となるので、毎年24,000円が国民年金(老齢基礎年金)に上乗せされます。つまり、2年以上年金を受給できれば、支払った保険料以上の年金が受け取れる計算になります。

付加年金制度を利用できるのは、第1号被保険者・任意加入被保険者のみです。また、国民年金基金に加入している場合には、付加年金制度を利用できません。

国民年金基金と付加年金制度の違いは、追加で支払う金額と加算される年金額です。国民年金基金では、月額68,000円を上限として加入時の年齢や性別、給付の型で掛金が変動し、掛金に応じて加算される年金額が変動します。

一方、付加年金制度で支払う保険料は400円で固定されており、加算される金額も200円×付加保険料納付月数で固定されています。

また、国民年金基金は任意で脱退することができませんが、付加年金制度は途中で納付をやめることが可能です。

参考:付加年金

■「iDeCo(個人型確定拠出年金)」で節税しながら投資運用

iDeCo(個人型確定拠出年金)とは、確定拠出年金法に基づいた私的年金制度です。

国民年金基金に加入できるのはフリーランスを含めた国民年金の第1号被保険者だけですが、iDeCoは国民年金に加入していれば誰でも任意で加入できます。ただし、加入区分に応じて拠出できる掛金の上限が異なります。

フリーランスを含めた国民年金の第1号被保険者の場合は毎月5,000円から1,000円単位で掛金を選択でき、掛金の上限は月額68,000円です。また、iDeCoの掛金は国民年金基金の掛金と合算されるため、併用する場合には注意しておきましょう。

iDeCoは、運営管理機関が選定する運用商品の中から運用する商品を自分で選択し、資産を形成する制度です。運用リスクや利率から運用する商品を自分で決め、自身の責任で運用することになります。年金として受け取れる金額が決まっているわけではなく、運用成績によって大きく変動します。元本が確保されていない商品もあるため注意が必要です。

iDeCoのメリットは、掛金の全額が所得控除の対象であることです。さらに運用益は非課税で再投資され、受け取り時には公的年金等控除あるいは退職所得控除の対象となります。

参考:iDeCo公式サイト

■「小規模企業共済」はフリーランスの退職金制度

小規模企業共済とは、国の機関である中小機構が運営する積み立て型の退職金制度です。小規模企業共済は毎月掛金を変更でき掛金を1,000円から設定できるため、毎月の収入が安定しないフリーランスにおすすめの制度となっています。

掛金は1,000円から70,000円まで500円単位で設定でき、加入後も変更できます。掛金の全額が所得控除の対象です。廃業時に掛金額・加入期間に応じた共済金を受け取ることができ、受け取り方は一括・分割・一括と分割の併用から選択できます。

また、廃業以外にも65歳以上かつ180ヶ月以上掛金を払い込んだ場合、老齢給付として共済金(解約手当金)を受け取ることも可能です。

受け取り金額については、中小機構のHPでシュミレーションができるので、ぜひチェックしてみてください。

参考:中小企業基盤整備機構

■貯蓄が苦手なら「個人年金保険」への加入も

個人年金保険とは、民間の保険会社・金融機関が扱う保険商品のひとつです。加入が義務付けられている公的年金とは異なり、任意で加入できます。

個人年金保険には、確定年金・有期年金・終身年金の3種類があります。

確定年金は、10年、15年といった一定期間だけ年金を受け取れる年金です。受け取り期間中に被保険者が死亡した場合は、相続人が残りの期間の年金を一時金あるいは年金として受け取れます。

有期年金は、確定年金と同様に10年、15年といった一定期間だけ年金を受け取れる年金です。確定年金とは異なり、受け取り期間中に被保険者が死亡しても相続人は残額を受け取れません。ただし、相続人が残額を年金として受け取れる商品もあります。

終身年金は、期間の定めがなく一生年金を受け取ることができる年金です。受け取り期間中に被保険者が死亡しても相続人は残額を受け取れません。

個人年金保険の保険料は所得控除の対象ですが、上限は4万円までです。

個人年金保険のメリットは、貯蓄が苦手なフリーランスでも計画的に老後の資金を確保できることです。ただし、貯蓄のようにすぐにお金を引き出せるわけではありません。年金支払開始前に解約すると、それまで支払った金額より解約返戻金の方が少なくなる場合もあります。また、早期に死亡すると、支払った金額より受け取れる年金の総額が下回るかもしれないリスクがあるので注意が必要です。

控除を活用して節税しよう

フリーランスは国民年金にしか加入できず、老後に受け取れる年金は会社員と比べるとかなり少ないです。老後の生活費を確保するために、ライフプランにあわせてしっかりお金の計算をし、国民年金基金や付加年金、iDeCoなどの個人年金に加入することをおすすめします。

メリットは、資産を形成できるうえに控除で節税できることです。国民年金基金や付加年金、iDeCo、小規模企業共済なら全額を所得から控除でき、個人年金保険は支払った保険料の上限4万円まで控除できます。

フリーランスとして老後の資産を形成するなら、控除を活用して賢く節税しましょう。

* * *

Sollective は、「トップフリーランスの力でビジネスの可能性を広げる」をモットーに、やりがいと能力に見合った仕事を求める優秀なフリーランス・副業ワーカーと、多様化するビジネスの即戦力となるエキスパートを探している企業を直接つなぐプラットフォームです。もし、すこしでも興味を持っていただけたら、ぜひ登録いただけると嬉しいです。